De l’art d’investir dans une œuvre… d’art !

Particulier ou entreprise, n’hésitez pas à investir dans un tableau ou une sculpture contemporaine ! En plus d’être une valeur refuge, l’art offre aussi la possibilité de diversifier son patrimoine et de bénéficier d’une solution de placement et de rendement élevé. Posséder une œuvre d’art permet ainsi de conjuguer plaisir et optimisation fiscale.

ENTREPRISES ET PROFESSIONS LIBERALES valorisez les espaces, investissez dans l’art

Réduction d’impôt pour l’achat d’œuvres d’art

L’entreprise qui achète une œuvre d’art originale avant le 31 décembre 2025 peut déduire le prix d’acquisition de son résultat imposable. Pour bénéficier de cet avantage fiscal, l’entreprise doit remplir certaines conditions.

Investir dans l’art en LEASING

La location financière, ou location avec option d’achat (LOA), permet aux entreprises d’acquérir une œuvre ou une pièce de mobilier pour l’aménagement des espaces professionnels, tout en bénéficiant d’une solution de financement souple et avantageuse.

· Vecteur d’image et de communication

· Économie d’impôts avec loyers 100% déductibles

· Étalement des charges locatives de 13 à 48 mois

· Possibilité de levée d’option d’achat avec acquisition à valeur résiduelle (LOA)

· Œuvres, sculptures, photographies, estampes, mobilier de design et objets d’art…

L’entreprise qui achète une œuvre d’art originale avant le 31 décembre 2025 peut déduire le prix d’acquisition de son résultat imposable. Pour bénéficier de cet avantage fiscal, l’entreprise doit remplir certaines conditions.

Voir le détail ici

À savoir :

Les professions libérales peuvent également profiter de ces merures fiscales pour un investissement dans l’art.

Dans le cadre des particuliers

Depuis l’abrogation de l’ISF et l’entrée en vigueur de la loi de finances 2018*, la fiscalité des œuvres d’art reste attractive en France ! L’art est devenu une valeur refuge ayant échappé aux crises économiques des dernières décennies. A cet égard, la fiscalité française se révèle avantageuse, que les amateurs soient animés d’un authentique intérêt artistique ou seulement de la perspective de réaliser une opération lucrative dans le cadre d’une gestion diversifiée de leur patrimoine.

À savoir

Une œuvre vendue à un prix inférieur à 5000 € est automatiquement exonérée d’impôt.

En résumé

Quelques raisons de faire de l’art un outil de gestion de votre patrimoine :

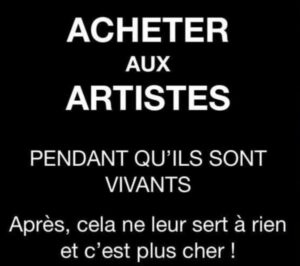

- L’achat d’œuvres originales d’artistes vivants est admis en déduction du résultat imposable de l’entreprise. (Art. 238 bis AB du Code Général des Impôts).

- L’obligation d’exposition au public est limitée à la durée de l’amortissement.

- L’art est un vecteur des valeurs et de l’image de votre entreprise. Votre entreprise participe activement à la création contemporaine en soutenant les artistes.

- L’acquisition d’une œuvre d’art par un particulier reste avantageuse fiscalement

Pour plus d’informations, vous pouvez consulter le site du service public.

La loi n°2003-709, appelée « Loi sur le mécénat », renforce la mesure visant à promouvoir les dons et les achats d’art à des fins culturelles et éducatives. Retrouvez plus d’informations détaillées sur cette disposition sur Légifrance dans l’article 238 bis AB du CGI et dans les compléments législatifs à l’annexe III du CGI